Если на клетке слона прочтешь надпись «буйвол» — не верь глазам своим.

К. Прутков

На фоне бравурных реляций о росте экономики и, соответственно, фармацевтического рынка, хотим дать свое видение сложившейся ситуации.

Прошедший 2019 год был очень непростым. Несмотря на успешные результаты борьбы НБУ с инфляцией, бизнес практически впервые столкнулся с новым явлением — долларовой инфляцией. Как следствие — с уменьшением экспортной выручки, падением промышленного производства и многим другим. Поскольку рассматриваемый вопрос аптечных продаж неразрывно связан с происходящими в экономике явлениями, мы не можем обойти вниманием данную тему. Итак, вкратце обо все по порядку.

Экономика и финансы. В прошедшем году началась цепочка взаимосвязанных между собой событий. Для активного роста украинская экономика остро нуждалась и нуждается во внешних заимствованиях. Поскольку данное направление стало испытывать трудности, была запущена система заимствований через механизм ОВГЗ. Так как ставки по облигациям были одними из самых высоких в мире, к их скупке подключились международные спекулянты. В Украину потекла валюта. Много. По размерам это сопоставимо с масштабами финансовой помощи от МВФ. Полученные средства не вбрасывались в экономику, а скупались и оседали на счетах банков. Это позитивно сказалось на ВВП.

В реальном же секторе экономики в течение всего периода наблюдался острый дефицит доступа к кредитным инструментам. Промышленность стала демонстрировать замедление роста, а в некоторых отраслях и падение.

Сдерживание инфляции, которая к декабрю составила 4,1%, вроде бы как положительное явление, но чем это обернулось в действительности? Вот некоторые факты. Дефицит бюджета в 2019 году составил 89,9 млрд. грн. Нарастающими темпами происходило и происходит падение промпроизводства. К концу года оно составило 8,8%. Это коснулось практически всех секторов экономики. Совокупный объем привлечения денег на депозитные сертификаты НБУ превысил 4,8 трлн. грн. — больше, чем объем ВВП. Да – прибыль банков выросла в рекордные 3 раза. Да – это повлияло на ВВП, но и начало формировать тенденцию к деиндустриализации украинской экономики. Деньги не в реальном секторе, а на банковских депозитах. И это выгоднее. Практически на 20% упала валютная выручка всех экспортеров. Некоторые виды продукции стало не выгодно экспортировать. Как итог – сокращаются рабочие места на крупных предприятиях — экспортерах. Начался активный рост безработицы (октябрь — 259.300 человек; декабрь — 338.000).

По данным декабрьского исследования потребительских настроений от Dragon Capital, индекс целесообразности делать большие покупки («вера в светлое будущее») уменьшился, индекс ожидания изменений личного материального состояния уменьшается второй месяц подряд.

А что же аптечные продажи?

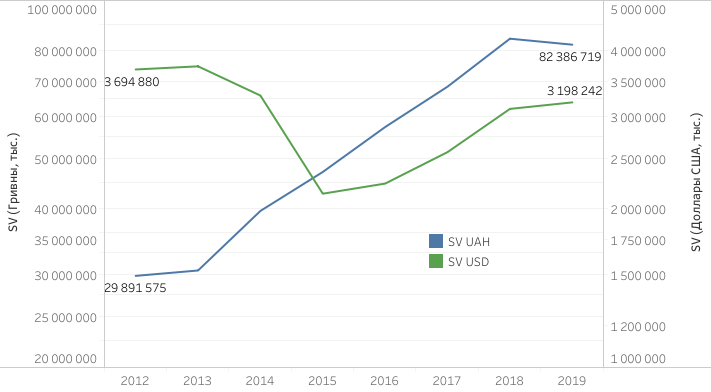

Впервые за многие годы рынок в 2019 году продемонстрировал падение розничного товарооборота (см. рис. 1). Собственно, для нас и для тех, кто читал наши предыдущие публикации, это не явилось новостью. Об этом было написано еще весной 2019 года здесь и здесь. Тогда давались более оптимистичные оценки, а нынешний сценарий описывался, как неблагоприятный. Вот он и наступил. Падение розничного товарооборота в 2019 году по сравнению с предыдущим составило -2,5%. За счет каких же факторов это происходило? Для понимания рассмотрим факторную модель товарооборота. Она состоит из взаимосвязи таких факторов, как цена, спрос и изменение структуры ассортимента (товары, появившиеся или исчезнувшие из продажи).

Рис. 1. Годовая динамика товарооборота розничных аптечных продаж в денежном и натуральном выражении (тыс. грн. и тыс. штук).

Изменение указанных факторов оценивается при помощи индексов.

Индекс товарооборота (Isv), индекс цены (Ip), индекс спроса (Iq), индекс изменения структуры ассортимента (Ivc). Последний показывает влияние на товарооборот выбывших и вновь появившихся в течение года товаров (т.е. изменение структуры ассортимента). Взаимосвязь между индексами описывается в нашем случае мультипликативной моделью: Isv = Ip * Iq * Ivc. Т.е. все компоненты модели находятся в жесткой взаимосвязи. Теперь посмотрим, как же все это работает.

Выше мы указали, что темп прироста рынка (GRsv) 2019/2018 составил -2,59% (это соответствует Isv = 0,97. Индекс спроса Iq = 0,903; индекс структуры ассортимента Ivc = 1,006. Индекс потребительских цен (инфляции) Ip = 1,072. Прошу обратить внимание, что среднегодовой индекс потребительских цен, по данным Госкомстата, составил 1,079. Это показывает, что изменения в аптечных продажах не являются чем-то особенным, это часть общей структуры розничной торговли Украины.

Для тех, кто сомневается, можно проверить взаимосвязи в индексной модели:

Isv = 0,974 = 1,072 * 0,903 * 1,006 = GRsv = -2,59% = 0,974-1

Из указанного следует, что главным негативным драйвером для товарооборота в 2019 году было падение потребительского спроса (Iq), а главным позитивным драйвером был рост потребительских цен (Ip). Изменение структуры ассортимента влияния на товарооборот практически не оказывало (крайне малое значение Ivc = 1,006).

Поскольку прошедший год ознаменовался сильной ревальвацией гривны, определенный интерес представляет сравнительный анализ динамики товарооборота в гривне и долларе (Рис. 2).

Рис. 2. Сравнительный анализ динамики аптечного розничного товарооборота (SV, тыс.) по видам валют. Рассмотрена пара гривна – доллар.

Видно, что на фоне падения гривневого товарооборота долларовый эквивалент в 2019 году демонстрировал рост, который составил в среднегодовом исчислении 2,9%. К концу года (декабрь 2019/декабрь 2018) темп прироста товарооборота в долларах уже достиг 18%, а инфляционная составляющая составила Ip = 1,212 (т.е. 21,2% для USD).

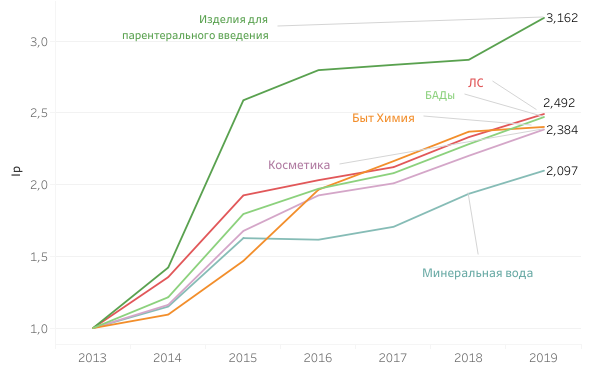

Как известно, одним из ведущих драйверов изменения товарооборота являются потребительские цены. Они растут и при девальвации, и при ревальвации. Однако интересным представляется анализ динамики инфляции на протяжении последних нескольких лет. На какие составляющие в части товарных категорий распадается индекс инфляции всего рынка? Ответ на данный вопрос представлен на рис. 3.

Рис. 3. Динамика потребительских цен в зависимости от товарной группы.

Продемонстрировано изменение базисного индекса цены. За базу сравнения взят 2013 год. Мы видим, что самой быстрорастущей в цене группой явилась группа товаров, представленная изделиями для парентерального введения. За шесть лет цены на них выросли в 3,1 раза. Самой менее подорожавшей группой явилась Минеральная вода (рост цен в два раза).

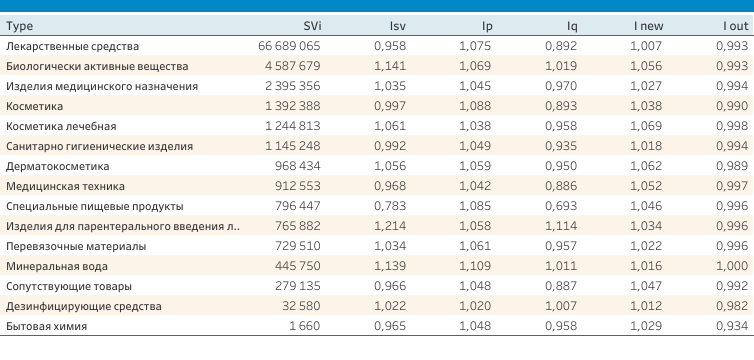

Более полные оценки изменений для основных товарных групп представлены на рис. 4.

Рис. 4. Основные характеристики продаж групп товаров за 2019 год. Сравнение проведено с 2018 годом. SVi – товарооборот, тыс. грн. Inew – индекс товаров, появившихся в 2019 и не продававшихся в 2018 году. Iout – индекс товаров, продававшихся в 2018 и исчезнувших из продажи в 2019 году. Совместно Inew и Iout представляют собой Ivc, о котором сообщалось ранее.

Из таблицы следует, что самый высокий темп роста товарооборота был у группы Изделий для парентерального введения (GR = 21,4%) и у БАДов (GR = 14,1%). Товарооборот категории Лекарственных средств снизился на 4,17% при годовом повышении цен на 7,5%.

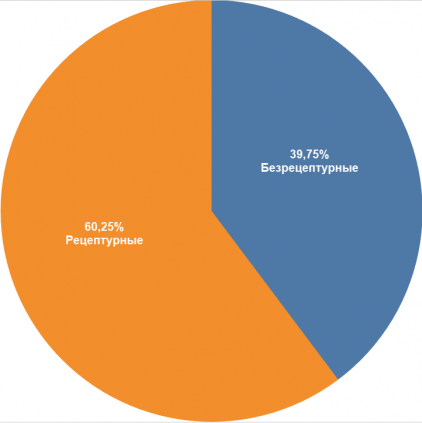

Сохраняются изменения в соотношении сегментов средств, отпускаемых по рецепту врача (Rx), и безрецептурных (OTC). См. Рис. 5.

Рис. 5. Долевые вклады рецептурных и безрецептурных средств в товарной группе Лекарственные средства в 2019 году.

Заметим, что соотношение между Rx и OTC средствами продолжает постепенно меняться. Сам факт и причины мы рассматривали в более ранних статьях. Интересно, что в 2013 году доля рецептурных средств была 54,63%, а безрецептурных – 45,37%. Базисный темп прироста (2019/2013) составил 10,3%.

Про конкуренцию

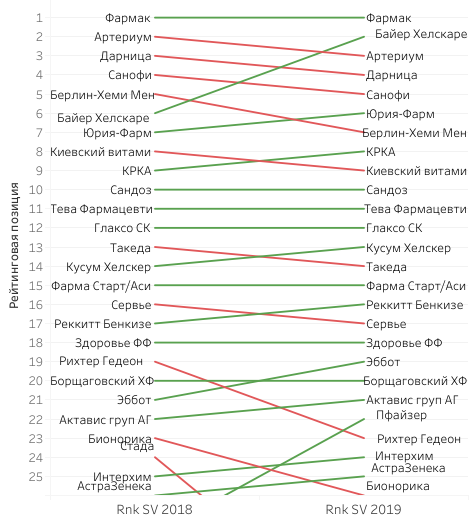

Сама по себе тема интересна и глубока, но поскольку мы ограничены рамками статьи, остановимся лишь на самых общих ее аспектах. Конкуренция, а следовательно, и итоговые рубежи, которых достигли компании (Топ-25) по прошествии года, представлены на рис. 6. Для наглядности динамика отображена в виде связей между прошлыми и нынешними достижениями.

Рис. 6. Изменения рейтинговых позиций (по объему товарооборота). Цветом обозначена динамика. Положительная – зеленый, отрицательная – красный).

Наиболее значительных положительных достижений в изменении рейтинговых позиций в текущем году достигли компании Байер (+4 рейтинговых пункта) и Пфайзер (+6 рейтинговых пункта).

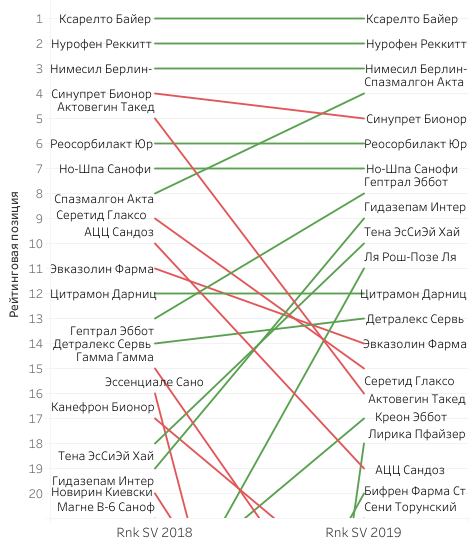

Конкурентное взаимодействие между брендами отражено на рис. 7. Обозначения и логика те же, что и для корпораций.

Рис. 7. Итоги конкурентной борьбы в 2019 году для ТОП-20 брендов. Рейтинг построен на основе анализа товарооборота в 2018 и 2019 годах.

Иллюстрации и анализ информации подготовлены при помощи системы EqualizerTM

Источник информации — База Данных Market EdgeTM, содержащая подробную информацию о розничных продажах за 24 года.

Бизнес-Кредит вам в помощь!

Успешного 2020 бизнес-года!

Спрашивайте. С удовольствием отвечаем. info@bck.com.ua

Сергей Еременко